Содержание материала

- Соответствие УПД и счета-фактуры

- Видео

- Обязательно ли использовать универсальный передаточный документ вместо товарной накладной?

- Когда применяется УПД

- Как заполнять электронный файл документа, зависит отего функции

- Функция — СЧФ

- Функция — ДОП

- Функция — СЧФДОП

- Когда может понадобиться УПД?

- Кто может применять УПД

- Что такое статус УПД

- В каких случаях можно использовать УПД

- УПД в системе маркировки

- Что такое УПД

- Правила составления универсального передаточного документа

- Что включает в себя УПД и как его правильно заполнить?

- Какие документы заменяет УПД?

- Кто подписывает УПД?

- Подписи в УПД со стороны продавца:

- Подписи в УПД со стороны покупателя:

- Форма иформат УПД

- Понятие «статус УПД»

- Как заполнять электронный файл документа

- СЧФ (счёт-фактура)

- ДОП (документ первичный)

- СЧФДОП (счёт-фактура, документ первичный)

- Особенности электронного формата

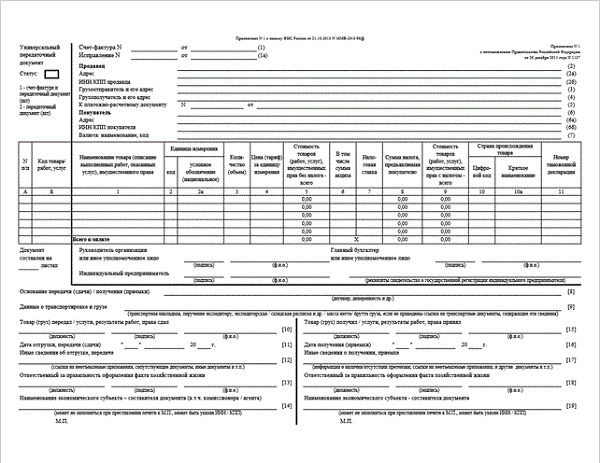

Соответствие УПД и счета-фактуры

С 01.07.2021 форма счета-фактуры изменилась и действует в редакции постановления Правительства РФ от 02.04.2021 № 534. Обновление бланка вызвано внедрением системы прослеживаемости товаров. Использовать новый бланк обязаны все налогоплательщики, даже в случае, если товары не включены в систему прослеживаемости. Подробнее об изменениях внесенных в счет-фактуру мы рассказали здесь.

Скачать новый бланк счета-фактуры можно кликнув по картинке ниже:

Бланк счета-фактуры Скачать

Бланк счета-фактуры Скачать Эксперты КонсультантПлюс подготовили пошаговую инструкцию по оформлению каждой строки обновленного счета-фактуры. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Путеводитель. Это бесплатно.

Бланк УПД также нуждается в корректировке, в том числе в добавлении:

- Строки 5а для указания данных о документе основании отгрузки.

- Графы 11 для отображения регистрационного номера партии товара, подлежащего прослеживаемости.

- Графы 12 и 12а для отражения кода и единицы товара, который подлежит прослеживаемости.

- Графы 13 для указания коичества товара, подлежащего прослеживаемости.

Также в бланке универсально-передаточного документа в графе 11 нужно изменить наименование на «Регистрационный номер таможенной декларации».

Скорректировать счет-фактурную часть УПД можно самостоятельно. Это подтверждает ФНС.

Видео

Обязательно ли использовать универсальный передаточный документ вместо товарной накладной?

Можно, но не обязательно. Вы вправе самостоятельно решить, что для вас будет удобнее: УПД или ТОРГ-12. Последняя с появлением УПД не вышла из употребления и оформляется так же, как и раньше. Но использование универсального передаточного документа вместо товарной накладной или другого первичного документа поможет вам упростить документооборот и уменьшить его объем.

Когда применяется УПД

Есть возможность использования УПД как первичного документа, а также в качестве совмещенного.

Однако сфера использования УПД ограничена. Операции, которые разрешены для использования в УПД, собраны в специальный перечень.

УПД используют при: сдаче выполненной работы, отгрузке товаров, передаче имущественных прав, оказании услуг.

Как заполнять электронный файл документа, зависит отего функции

Функция — СЧФ

Реквизиты, которые необходимо заполнить, определены п. 5 ст. 169 НК РФ:

- порядковый номер документа, число, месяц и год его формирования;

- название, адрес, ИНН обеих сторон сделки;

- названия и адреса отправителя и получателя груза;

- номер документа, который фиксирует аванс в счет предстоящих поставок;

- состав поставки, если возможно — единица измерения содержимого;

- количество содержимого поставки в единицах измерения, названных ранее; валюта;

- цена за единицу измерения поставки, не учитывая налог (исключение — государственная регулируемая цена, включающая налог);

- стоимость поставки или имущественных прав без налога;

- акциз, где это необходимо;

- налоговая ставка;

- налог для покупателя по действующим налоговым ставкам;

- стоимость поставки с учетом налога;

- страна происхождения товара;

- номер таможенной декларации;

- код вида товара по единой Товарной номенклатуре внешнеэкономической деятельности Евразийского экономического союза для товаров, вывезенных за пределы РФ на территорию Евразийского экономического союза.

В электронном формате появляется новое обязательное для заполнения поле — название субъекта, составившего файл продавца. Если продавец и составитель — разные субъекты, то второй заполняет поле «Основание, по которому экономический субъект является составителем файла обмена счета-фактуры (информации продавца)». Это важно для аутсорсеров и агентов.

Функция — ДОП

В файле документа нужно заполнить реквизиты, названные в ст. 9 Федерального закона № 402-ФЗ «О бухгалтерском учете»:

- название документа;

- число, месяц, год его создания;

- экономический субъект, который сформировал документ;

- суть сделки;

- сумма или объем поставки;

- ФИО и подписи ответственных лиц.

Функция — СЧФДОП

В файле документа должны быть все сведения, перечисленные выше.

Наши эксперты 24/7 помогают разбираться в вопросах ЭДО

Когда может понадобиться УПД?

Этот тип документации нельзя назвать универсальным или же обязательным. Он применяется исключительно по желанию налогоплательщика, то есть если он самостоятельно определил для себя такую необходимость. При этом сфера применения УПД достаточно широкая. Например, он может существенно упростить ряд операций в следующих ситуациях:

- передача имущественных прав или итогов по выполненным работам;

- регулярная отгрузка разных типов товаров;

- выполнение компанией функций посредника.

Документация такого типа может использоваться и в других ситуациях. Целесообразность применения следует определять отдельно для каждой компании.

Кто может применять УПД

УПД могут применять любые компании и предприниматели без ограничений. Главное — согласовать с контрагентами использование УПД.

Для этого в договоре между продавцом и покупателем нужно прописать условие, что сделка оформляется УПД. Если в договоре указано, что продавец на ОСН выставляет счет-фактуру и накладную, оформлять УПД нельзя. То же самое, когда в договоре прописано, что продавец на спецрежиме оформляет накладную ТОРГ-12 или другой документ, но не УПД.

Оформление сделки — в ст. 309 ГК РФ

Чтобы начать использовать универсальный передаточный документ, компании или ИП нужно:

- зафиксировать это решение в учетной политике;

- утвердить форму УПД, которую будут применять, или взять ту, что предложила ФНС.

УПД подойдет тем компаниям, которые хотят сэкономить на учете и хранении первичных документов и упростить свой документооборот. Покупатель на основании УПД от поставщика может не только оприходовать товары, материалы или основные средства, но и предъявить сумму НДС к вычету, если работает на общем режиме.

Что такое статус УПД

В универсальном передаточном документе есть реквизит Статус. Его значение может быть «1» или «2». Если в поле Статус указать «1», то документ применяется одновременно в качестве счета-фактуры и первички.

Если значение статуса равно «2», то УПД будет использоваться только в качестве первичного учетного документа. УПД со статусом «2» могут смело применять «упрощенцы», так как выставление такого документа не приводит к возникновению обязанности по исчислению и уплате НДС. Кроме этого, документ со статусом «2» может применяться при отгрузке товаров комитентом комиссионеру.

Если статус документа «2», то поля, установленные в качестве обязательных исключительно для счета-фактуры, могут не заполняться:

- «К платежно-расчетному документу» (строка 7);

- «В том числе сумма акциза» (графа 6);

- «Налоговая ставка» (графа 7);

- «Цифровой код страны происхождения товара» (графа 10);

- «Краткое наименование страны происхождения товара» (графа 10а);

- «Номер таможенной декларации» (графа 11).

В каких случаях можно использовать УПД

УПД можно применять наряду с традиционными первичными документами и счетами-фактурами. Отметим, что счета-фактуры по-прежнему будут использоваться — отменять их Минфин России не планирует (письма от 17.10.2013 № 03-07-14/43330, от 29.12.2012 № 03-07-03/230).

За основу при создании универсального первичного документа был взят счет-фактура. Форма счета-фактуры была дополнена обязательными реквизитами, установленными Федеральным законом от 06.12.2011 № 402-ФЗ. Это не противоречит нормам 21 главы НК РФ (письма ФНС России от 23.08.2012 № АС-4-3/13968@, от 12.03.2012 № ЕД-4-3/4061@).

Применяться универсальный передаточный документ может для оформления следующих операций:

- отгрузка товаров (без транспортировки и с транспортировкой);

- передача результатов выполненных работ;

- оказание услуг;

- передача имущественных прав;

- отгрузка товаров (работ, услуг) комиссионером (агентом) комитенту (принципалу).

УПД может использоваться и как совмещенный документ (первичный и счет-фактура) и как только первичный учетный документ.

Заметьте, использовать новую форму в документообороте не обязательно! Организации и предприниматели могут по-прежнему применять любые другие документы, соответствующие требованиям статьи 9 Закона № 402-ФЗ.

УПД в системе маркировки

С 2019 года началась обязательная маркировка товаров. Так государство следит за оборотом и борется с подделкой.На каждый товар наносится специальный код, по которому любой участник рынка может узнать характеристики товара, кто его произвел или импортировал и как он попал в магазин. Постепенно на маркировку перейдут все категории продуктов на рынке.Чтобы передавать данные о товаре и его передвижении в Федеральный налоговый орган, нужно зарегистрироваться в системе «Честный ЗНАК» и подключиться к оператору ЭДО.УПД на маркированный товар составляется по общим правилам. Но в процессе обмена документами появляется еще одно звено в цепи — ФНС. ФНС получает уведомления об отгрузке, приемке товаров и их движении до момента покупки потребителем. Данные о грузоотправителе и грузополучателе отправляются в ФНС автоматически при обмене с контрагентами электронными УПД.Что такое УПД

УПД — это многофункциональный документ, с помощью которого сокращается объём документооборота. Его используют для оформления хозяйственных операций, совершаемых между участниками сделки или договора: при отгрузке товара, передаче работ, услуг или имущественных прав. Он заменяет счёт-фактуры и первичные бухгалтерские документы. Оформлять бланк можно на бумаге или в электронном виде.

УПД: универсальный передаточный документ

Порядок заполнения УПД регулирует письмо ФНС России № ММВ-20-3/96 от 21.10.13 года. Документ устанавливает форму, рекомендации по заполнению и перечень операций, по которым можно использовать универсальный передаточный документ.

В счёт-фактурах и документах по передаче товаров, работ или услуг дублируется большинство информации. Такие бланки, как: ТОРГ-12, М-15, ОС-1, товарный раздел ТТН, содержат одинаковые реквизиты.

ТТН: товарно-транспортная накладная

Письмо ФНС устанавливает порядок и разрешает использовать единую форму бланка, заменяя первичные учётные документы по передаче материальных ценностей и счёт-фактур.

Применение универсальных передаточных документов даёт законное право организации на:

- учёт фактов хозяйственной жизни компании;

- налоговый вычет;

- подтверждение затрат для исчисления налогов.

Правила составления универсального передаточного документа

Несмотря на то, что данная форма закреплена на законодательном уровне, ее применение не является обязательным. В ряде случаев, как уже говорилось выше, она может быть заменена другими документами или же скорректирована в зависимости от потребностей организации. Однако, следует отметить, что в документе должны содержаться некоторые обязательные реквизиты:

- его название,

- дата составления,

- наименование компании, сотрудниками которой он оформляется,

- смысл операции, которую он сопровождает,

- стоимость товарно-материальных ценностей или услуг,

- их количество,

- данные об ответственных лицах (с указанием должностей, фамилий-имен-отчеств),

- подписи с расшифровками.

Если документ подвергается изменениям и редактуре внутри предприятия, вышеупомянутую информацию из бланка исключать нельзя, в противном случае, универсальный передаточный документ не будет считаться законным основанием для бухгалтерских проводок, приходования операций и ТМЦ, возмещения НДС.

Что включает в себя УПД и как его правильно заполнить?

УПД, как мы уже говорили, состоит из двух частей – первичного документа и счета-фактуры, составленного на его основании. На печатной форме фактурная часть обведена жирной рамкой.

Законодательство при этом настаивает на присутствии в документе следующих данных:

- Название документа;

- Название юрлица-составителя*;

- Дата его составления и номер**;

- Отображение факта хозоперации;

- Цена и количество объектов;

- Подписи с расшифровкой и должностью для идентификации подписантов – ответственного за операции и ответственного за подписание или их заместителей.

- Основание сделки, если такая информация введена в реализации.

Обязательные поля для УПД со статусом «1»:

- Платежно-расчетный документ, к которому он составлен;

- В числе суммы сумма акциза;

- Налоговая ставка;

- Цифровой код страны происхождения товара;

- Краткое наименование страны происхождения товара;

- Номер таможенной декларации.

*Если бухучет продавца ведется сторонней организацией, то выводятся данные этой организации, также в поле могут быть указаны данные комиссионера. В бумажном УПД есть место для печати, наличие которой не является обязательным условием. А если на печати четко видны данные продавца, то название составителя можно не заполнять.

**От статуса зависит дата и номер УПД. Налоговики предъявляют особые требования к порядку нумерации в счетах-фактурах, а для первички номер не является обязательным реквизитом. Таким образом:

- Если к реализации ввели СФ, то УПД будет формироваться со статусом «1». При этом дата составления документа и номер УПД будут присваиваться в соответствии с хронологией нумерации счетов-фактур, то есть требованиями налогового учета.

- Если же СФ нет, то УПД формируется со статусом «2», дата составления документа и номер будут браться из накладной в соответствии с хронологией нумерации первичных документов по правилам бухучета.

Какие документы заменяет УПД?

По предложению федерального налогового ведомства, УПД используют как первичный документ и счет-фактуру при передаче ценностей и имущественных прав, для учета при продаже товаров, оказании услуг и выполнении работ.Поэтому УПД заменяет:- накладную

- акт приема-передачи

- акт выполненных работ

- передаточный документ

- счет-фактуру, если УПД электронный

Кто подписывает УПД?

Универсальный передаточный документ обязательно должны подписать ответственные лица со стороны продавца и покупателя. Для каждого представителя обеих сторон нужно указывать должность и ФИО.

Более 2 000 000 компаний уже печатают счета, накладные и другие документы в сервисе МойСклад Начать использовать

Подписи в УПД со стороны продавца:

- В подразделе со счетом-фактурой: подписи руководителя организации (или иного уполномоченного лица), главного бухгалтера (или иного уполномоченного лица). Если документ заполняется индивидуальным предпринимателем, то подпись ИП и указание реквизитов свидетельства о государственной регистрации ИП. Подпись уполномоченного лица, которое подписывает документ вместо предпринимателя, с 1 октября 2017 ставиться в поле для дополнительной подписи.

- В поле таблицы 10: подпись лица, передавшего товар, работы, услуги.

- В поле таблицы 13: подпись лица, ответственного за правильное оформление документа. Называется это поле в УПД «Ответственный за правильность оформления факта хозяйственной жизни». Если этот сотрудник уже ставил свою подпись в документе, то он может не подписываться в поле 13 повторно: достаточно указать должность и ФИО.

Подписи в УПД со стороны покупателя:

- В поле таблицы 15: лицо, получившее товар, работы, услуги.

- В поле таблицы 18: лицо, ответственное за правильное оформление документа. Если этот сотрудник подписался в поле 15, то здесь достаточно указать должность и ФИО.

Форма иформат УПД

Оформлять универсальные документы можно на бумаге или электронно. При продаже прослеживаемых товаров УПД оформляют только в электронном виде.

Какие товары относятся к прослеживаемым

На бумаге. Официально утвержденных форм УПД нет. Налоговая предлагает использовать рекомендованные ею формы универсальных документов. Эту форму применять необязательно — можно разработать собственную.

Шаблон УПД по форме ФНС

Электронно. Электронные форматы универсальных документов утверждены приказом ФНС.

Форма и формат — это не одно и то же. Форма — это то, как выглядит документ на бумаге и экране компьютера. А формат — это набор данных для составления в электронном виде.

Форму УПД можно разработать самостоятельно, главное, она должна содержать все реквизиты счета-фактуры и первичного документа. Формат УПД формализованный, то есть утвержден ФНС. Форматом заведуют учетные программы. Если УПД есть в программе, значит, формат у него подходящий.

Понятие «статус УПД»

УПД содержит пункт «Статус». Здесь возможно проставить один из вариантов: «1» или «2». Они обозначают:

- значение «1»: здесь УПД может одновременно исполнять роль счета-фактуры и первичного учетного документа;

- при проставлении «2»: УПД выполняет функцию только первичного документа.

Как заполнять электронный файл документа

Ниже рассмотрим правила заполнения УПД, оформленного в электронной форме, для каждого вида передаточного документа.

СЧФ (счёт-фактура)

Форма для электронных счёт-фактур утверждена п. 5 ст. 169 НК РФ. Документ должен содержать в себе обязательные реквизиты:

- дата составления СЧФ и её порядковый номер;

- названия, адреса и ИНН участников сделки;

- название и фактический адрес отправителя и получателя товаров, услуг или имущественных прав;

- номер документа, фиксирующего аванс в счёт предстоящей поставки;

- содержимое поставки и единица измерения;

- количество содержимого;

- валюта;

- цена за единицу товара;

- стоимость товаров, услуги или имущественных прав без учёта налога;

- акциз;

- налоговая ставка;

- налог для покупателя по действующей налоговой ставке;

- стоимость с учётом налога;

- указание страны происхождения товаров;

- номер таможенной декларации;

- вид товара по коду ТНВД в случае экспорта на территорию ЕЭС.

Файл в электронном виде должен содержать в себе обязательный реквизит — наличие названия субъекта, составившего файл продавца. Если продавец и составитель разные организации, то поле «Основание, по которому экономический субъект является составителем файла обмена счёта-фактуры» заполняется составителем.

ДОП (документ первичный)

Форму данного документа регулирует 402-ФЗ. При заполнении указываются:

- функции ДОП;

- дата создания;

- фирма, которая сформировала электронный документ;

- содержание договора;

- стоимость и объём поставки или услуг;

- ФИО и подписи ответственных лиц.

СЧФДОП (счёт-фактура, документ первичный)

Данный электронный документ обязательно должен содержать в себе реквизиты, которые были перечислены выше для СЧФ и ДОП.

Особенности электронного формата

Если электронный документ используют в качестве ДОП или СЧФДОП, то для него актуальны следующие особенности:

- официальное наименование, которое фиксирует факт хозяйственной жизни компании и дополнительное, о котором договорились партнёры;

- бланк содержит в себе специальные дополнительные поля, в которые заполняют сведения о перевозчике;

- электронный файл со стороны покупателя подписывается ответственным за оформление первичных документов лицом.

Также в электронный формат можно добавить дополнительные сведения, которые вносят в бумажные версии документа:

- информацию об участниках документооборота;

- поля об участниках договора:

- код ОКПО;

- структурное подразделение;

- информация о сделке;

- ИНН, ОГРН, КПП;

- адреса;

- контакты участников;

- банковские реквизиты.